Buenas y bienvenid@ de nuevo a Invirtiendo en Calidad,

Cada semana (probablemente los domingos) subiré un artículo con…

Los artículos de la semana

Un breve comentario del mercado

Mis compras de la semana (cuando aplique)

Noticias varias sobre las empresas de mi cartera

De todo esto, lo único que será en abierto para todos (tanto suscriptores de pago como gratuitos) serán las secciones de la lista de artículos y el breve comentario del mercado. El resto del contenido estará reservado para suscriptores de pago.

Te recuerdo que tenemos una oferta vigente por la cual puedes suscribirte al servicio por 199€/año y mantener este precio para siempre. Esta oferta está limitada a los primeros 25 suscriptores, por lo que el precio subirá a 250€/año una vez se llenen estas plazas (no quedan muchas). Puedes suscribirte en el link de abajo:

Sin más dilación, ¡empecemos!

Artículos de la semana

Esta semana he subido dos artículos al servicio, uno en abierto y otro para suscriptores de pago. El artículo en abierto es una introducción a la industria de los semiconductores, a la que estoy expuesto a través de dos empresas. Puedes leerlo aquí.

El segundo artículo es mi conversación con un experto de la industria de los semiconductores. Esta persona ha trabajado 26 años en uno de los nichos de la industria, llegando a mantener puestos de responsabilidad en una de las empresas más grandes del mundo con ingresos de más de 20,000 millones de dólares. Esta conversación es fruto de ciertas dudas que he tenido con una de las empresas de mi cartera. Puedes leer el artículo aquí.

Breve comentario del mercado

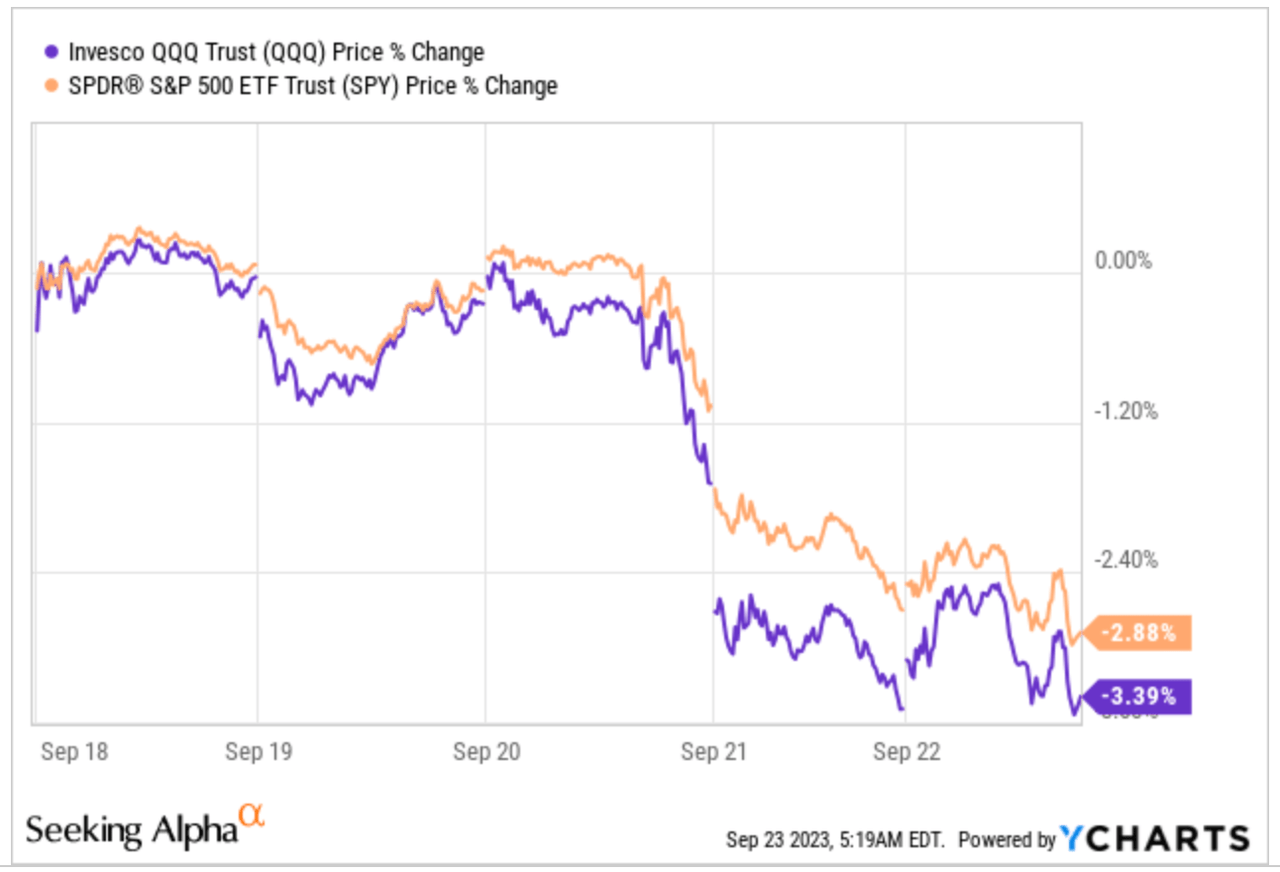

Como muchos ya sabréis, no ha sido una gran semana para la bolsa. Tanto el Nasdaq (QQQ) como el S&P 500 (SPY) sufrieron “fuertes” caídas, especialmente tras el cierre de mercado del miércoles:

El mercado no se estaba moviendo mucho ni para un lado ni otro hasta el miércoles, cuando empezaron los “problemas". Pero, ¿qué ocurrió? Siempre es complejo entender o adivinar qué mueve los mercados a corto plazo, pero Jerome Powell dió un discurso y dijo dos cosas que, en mi opinión, pueden haber sido las causantes de las caídas. En primer lugar, mencionó que un aterrizaje suave (es decir, una recesión leve tras las subidas de tipos) no debería ser el caso base del mercado. Estas palabras implican que la Reserva Federal tiene como escenario base un aterrizaje forzoso que llegará tarde o temprano.

En segundo lugar, mencionó que aunque no habría una subida adicional de los tipos de interés este mes, podríamos ver subidas adicionales en los próximos meses porque “aún queda mucho trabajo por hacer.” Esto implica que los tipos de interés serán más altos durante más tiempo (o como repiten los permabears “higher for longer”) y que quizá no hayamos llegado al extremo superior de los mismos.

Sinceramente, no creo que estos mensajes cambien mucho las perspectivas a largo plazo de las empresas de mi cartera. Es evidente que unos tipos de interés más elevados se traducen en valoraciones más bajas, ya que las acciones deben ofrecer mayores retornos para ser consideradas atractivas comparadas con los bonos del estado (que teóricamente no tienen riesgo). Dicho esto, unos tipos de interés altos en la actualidad dicen poco o nada sobre dónde estará la valoración de las empresas dentro de 10 años. Hay muchos “inversores” que ocupan tiempo y energía intentando predecir qué será de los tipos de interés dentro de una década, pero no creo que ni la Reserva Federal sepa dónde estarán…y ¡se encargan de fijarlos!

Creo que mi buen amigo Luis Torras, tan oportuno como siempre, dio en el clavo publicando esta imagen en su cuenta de Twitter sobre los tipos de interés y las valoraciones:

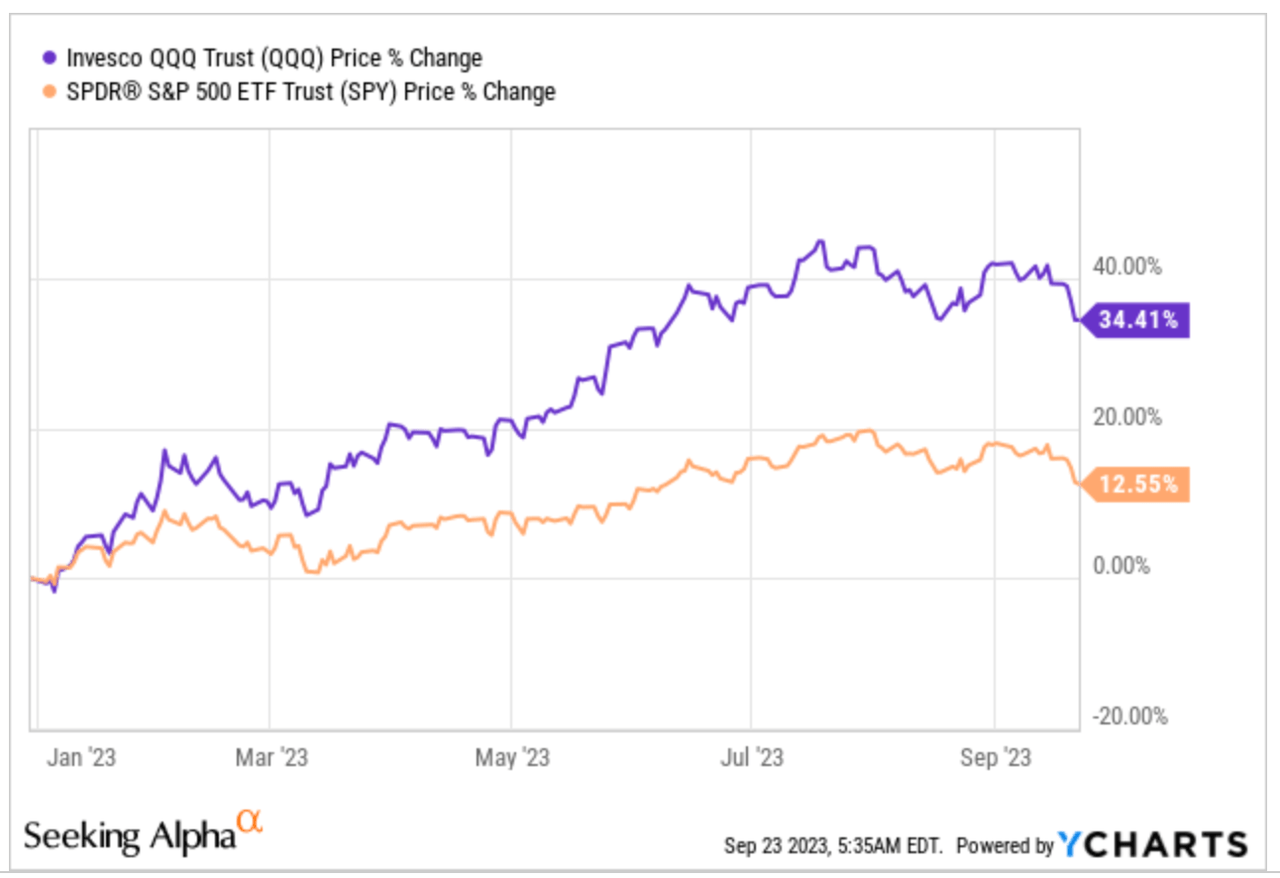

Dicho esto, no veo con malos ojos valoraciones más bajas causadas por una subida de tipos. Las aprovecharé para seguir añadiendo a aquellas posiciones que me parezcan atractivas. De todos modos, a pesar de la caída que se ha observado esta semana en los índices, no debemos olvidar que éstos llevan subidas considerables este año:

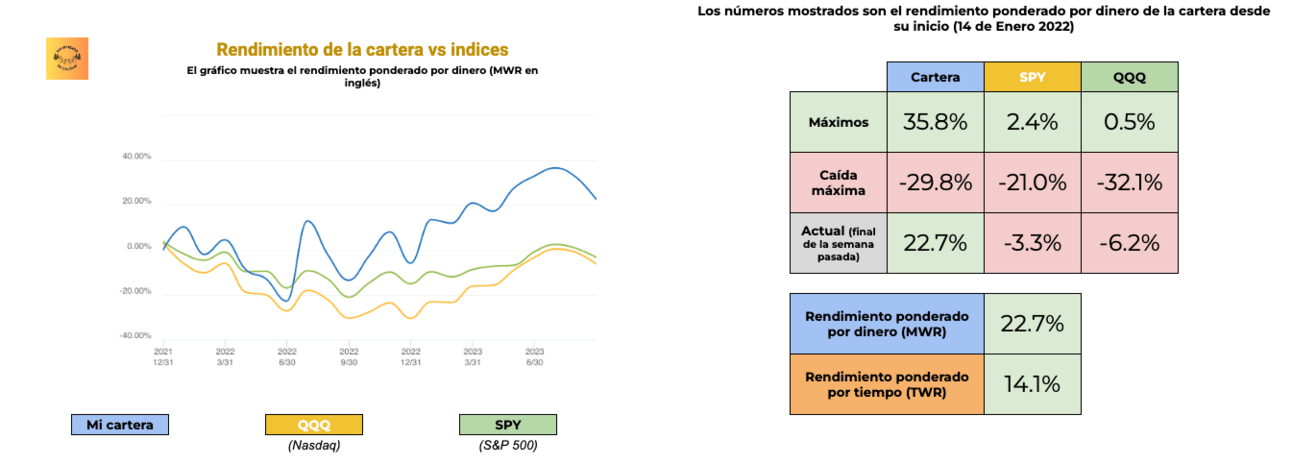

Obviamente, las empresas de mi cartera no fueron inmunes a las caídas de esta semana. Varias consiguieron batir al mercado, mientras que otras lo hicieron significativamente peor. Dicho esto, el horizonte temporal de una semana es totalmente irrelevante (o debería serlo) para un inversor a largo plazo. Para evitar caer en cortoplacismo e intentar engañarme a mí mismo (ya que es a la única persona que engañaría mostrando otro rendimiento), siempre comparto el rendimiento de la cartera de Invirtiendo en Calidad (la mía personal) desde su inicio (14 de enero de 2022). Son menos de dos años de rendimiento y por lo tanto es complicado diferenciar la suerte de la habilidad, pero de momento el rendimiento desde inicio no es malo:

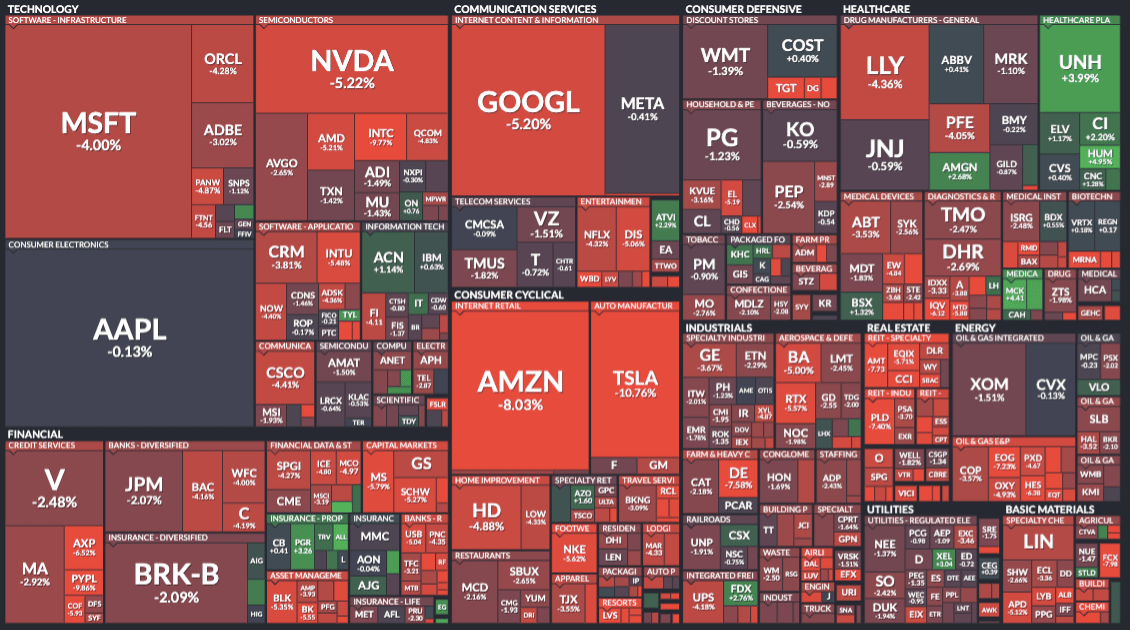

Como cabía imaginar tras ver el rendimiento de los índices americanos esta semana, el mapa sectorial es mayoritariamente rojo, con algunas excepciones en el sector salud:

Fuente: Finviz

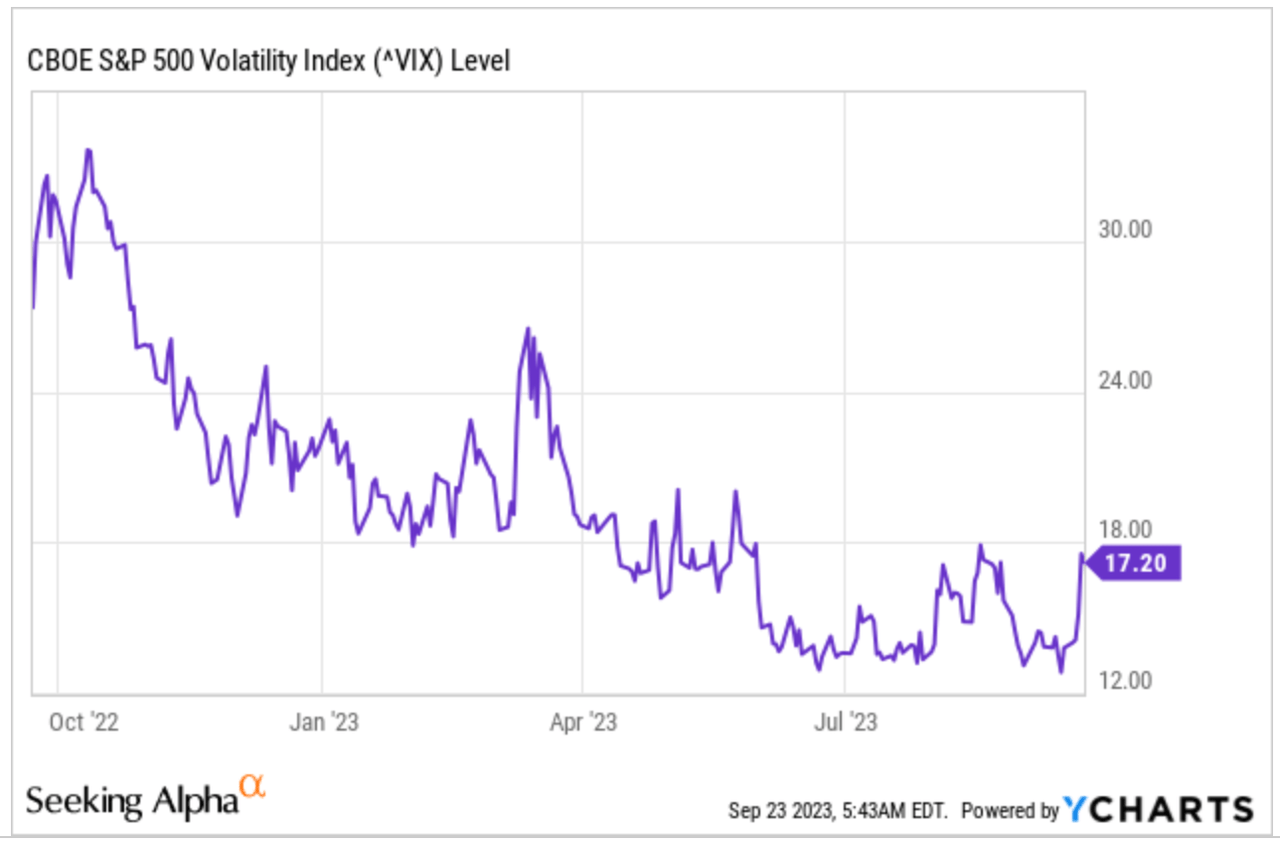

Las palabras de Jerome Powell causaron las caídas y un aumento de la volatilidad. El VIX (índice de volatilidad) subió considerablemente tras estar en valores mínimos lo últimos meses:

Hay que tener claro que la volatilidad casi siempre es buena, siempre y cuando uno tenga un horizonte de inversión a largo plazo y sea un comprador neto de acciones.

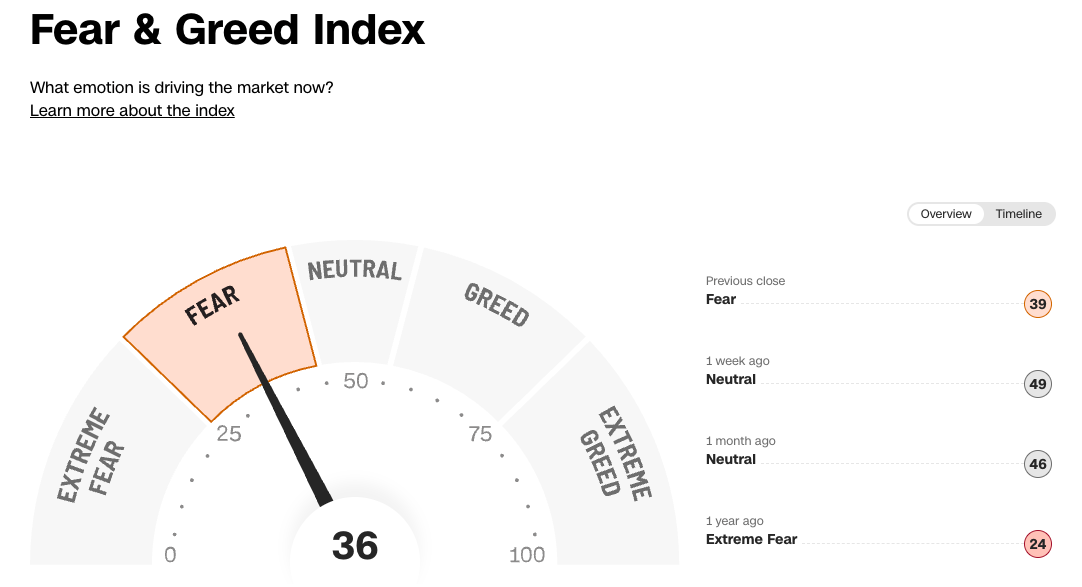

El fear and greed index, que teóricamente mide el sentimiento del mercado, se situó en fear, bajando significativamente de neutral:

Fuente: CNN

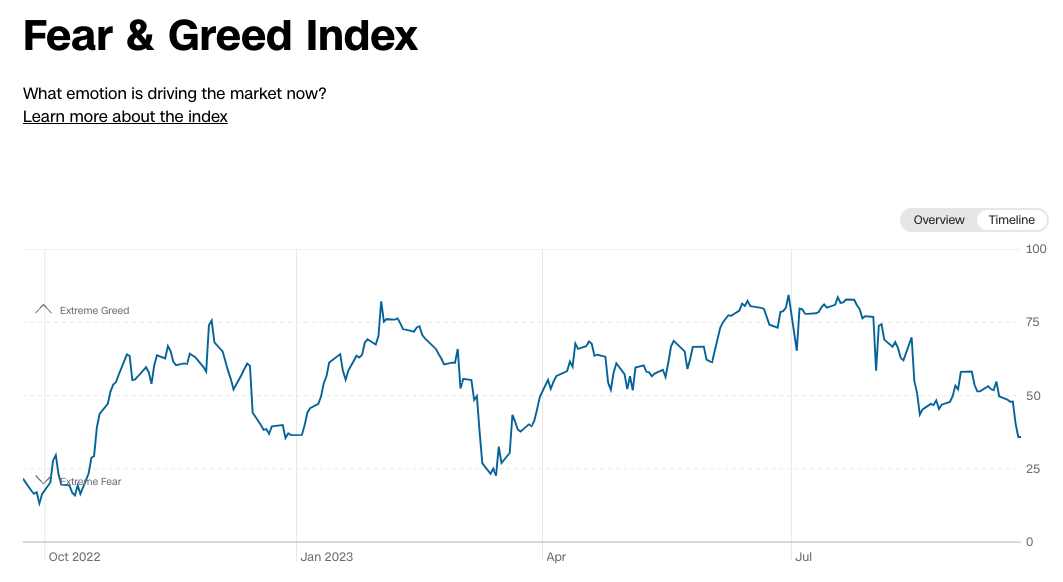

No creo que debamos tomar muy en serio este indicador, pero sí es cierto que es bastante habitual que las mejores compras que hagamos las hagamos cuando este indicador se encuentra en extreme fear y no en extreme greed. ¿Dónde estaba el fear and greed index a finales del año pasado cuando la bolsa americana tocó suelo? Creo que no hace falta ni mirarlo, pero estaba entre fear y extreme fear:

Hasta aquí el breve comentario del mercado de esta semana. A partir de aquí el contenido será de pago ya que repasaré las compras que he hecho esta semana así como las noticias relevantes de las empresas de la cartera.